Основные тенденции развития производства и потребления гибкой упаковки в России

Доля пленок составляет почти половину (порядка 40%) в общем объеме упаковочных материалов. По объемам потребления в упаковочной промышленности пленки уступают лишь картонно-бумажной упаковке. Общие тенденции, наблюдаемые по российской промышленности в целом, и в упаковочной индустрии, в частности, наиболее заметны в этом быстро развивающемся секторе рынка.

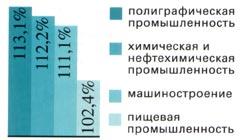

Рост конкурентоспособности российских производителей и активное внедрение иностранного капитала являются позитивными факторами для упаковочного рынка. Все возрастающее потребление гибкой упаковки формирует устойчивый спрос, который стимулирует производство. Экономические показатели прошедшего года говорят о значительном приросте объемов промышленного производства в отраслях, связанных как с изготовлением, так и с потреблением упаковки. По данным Госкомстата, наибольший прогресс отмечен в полиграфической промышленности, далее следуют химическая и нефтехимическая отрасли, затем машиностроение и пищевая промышленность (рис.1).

Рис. 1. Прирост объемов производства в раз-личных отраслях промышленности за 2000 г.

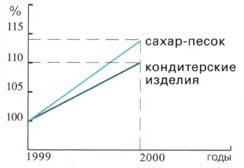

Пищевые продукты и напитки используют 70% общего объема потребительских упаковок в России. Остальная часть приходится на хозяйственные товары и товары личной гигиены. Именно поэтому динамика развития пищевой и перерабатывающей отрасли имеет существенное влияние на уровень спроса на упаковочные материалы и является показателем рентабельности их производства. За прошедший год объемы выпуска многих видов продукции в гибкой упаковке остались стабильными или возросли. Наиболее показательным в этом случае является увеличение производства сахара-песка и кондитерских изделий (рис. 2).

Рис. 2. Увеличение производства са-хара-песка и кондитерских изделий за 2000 г.

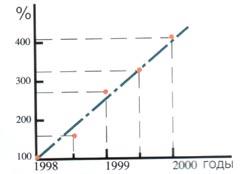

Возросло также производство муки, крупы, молока, мясопродуктов и некоторых других продовольственных товаров. Практически все поставщики гибких упаковочных материалов отмечают беспрецедентный всплеск заказов со стороны средних и крупных продовольственных предприятий. В целом, за последние 2 года объем закупок упаковочных материалов увеличился в 4 раза, что свидетельствует об интенсивном развитии этого сектора рынка (рис. 3).

Рис. 3. Увеличение объема закупок упаковочных материалов за последние два года

Увеличение на 20% объемов розничной торговли также означает продолжение роста спроса, так как торговля товарами в розницу в 90% случаев подразумевает индивидуальную (в частности, гибкую) упаковку.

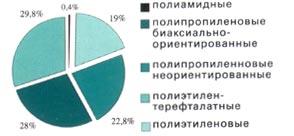

Импорт-экспорт. На внутреннем потребительском рынке пищевой промышленности продолжаются процессы импортозамещения. Это стимулирует развитие отечественного упаковочного машиностроения и обуславливает увеличение спроса на упаковку и упаковочные материалы. Несмотря на то, что неудовлетворенный спрос на упаковку постепенно сокращается за счет местных производств, он все еще остается достаточно большим. К примеру, потребность в упаковочной продукции удовлетворяется за счет внутреннего производства на 28% в пищевой промышленности и на 26% в косметической. Присутствие иностранных производителей весьма ощутимо. Они занимают до 17% объема внутреннего рынка по отдельным категориям пленочных изделий. Импорт превалирует над экспортом, в количественном отношении поставки за границу намного увеличились. Основное место в структуре экспорта занимают пленки из полиэтилена — 73% совокупного объема экспорта. В импорте доля полиэтиленовых пленок существенно ниже — 52,3%. Внешние поставки направлены в основном в сторону стран бывшего СССР и государств Восточной Европы. Дефицит гибкой упаковки составляет около 50 тыс. т/год, что покрывается за счет импорта из Германии, Нидерландов, Финляндии, США, Италии. Активно заявляют о себе на российском рынке Польша, Венгрия, Югославия, Китай, Тайвань и др. страны. На рис. 4 представлена структура российского импорта полимерных пленок.

Рис. 4. Структура российского импорта полимерных пленок

Внутренний рынок. Из общего объема производимой Россией упаковочной пленки значительная часть приходится на традиционные материалы: до 10% — на полиэтиленовые пленки для упаковки молочных продуктов, около 10% — на однослойные полиэтиленовые пленки для упаковки различных товаров, в том числе соли, минеральных удобрений, товаров бытовой химии и др. На долю современных пленочных материалов на основе биаксиальноориентированной полипропиленовой пленки и высокотехнологичных многослойных пленок (с внутренней печатью, ламинированных, металлизированных) приходится около 40% объема производимых в России упаковочных пленок. Первыми стали производить новый вид упаковки предприятия, специализирующиеся на выпуске упаковки и тары, а именно: полиграфические, картонажно-полиграфические, картонажно-бумажные комбинаты. Эти предприятия модернизировали производства, устанавливая флексографские машины для нанесения печати на полимерную пленку. К их числу в первую очередь относятся «Московский картонажно-полиграфический комбинат», который уже 6-7 лет назад начал наносить печать на биаксиальноориентированный полипропилен (ВОРР), фирма «Полиграфоформление», которая к тому времени уже работала с целлофановой пленкой, а сейчас также выпускает ВОРР, «Готэк», организовавший предприятие по производству пленки и пленочных упаковочных материалов — «Полипак». Впоследствии появился целый ряд новых компаний, которые изначально ориентировались на производство именно упаковочной пленки и оснащались современным оборудованием для производства высокотехнологичных упаковочных материалов. Это такие предприятия, как «Мультифлекс», «Эдас-Пак», «Славника» и др.

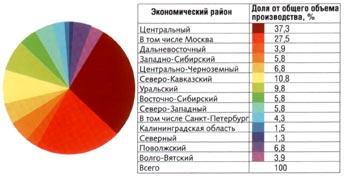

К настоящему времени производственные мощности по выпуску упаковочных пленок в России распределились по регионам страны следующим образом (рис. 5). Как показывает анализ географической структуры размещения производства упаковочных пленок, практически в каждом регионе имеется одно или несколько предприятий, производящих различные виды гибкой упаковки. Например, «МКПК», «Мультифлекс» в Москве, «Полиграф-оформление» в Санкт-Петербурге, Магнитогорский завод полимерных изделий в Челябинской области, «Тетра-Пак» в Краснодарском крае, «Цитрон» в Нижегородской области и др.

Рис. 5. Географическая структура размещения производства упаковочных пленок

Существует также определенная группа предприятий по производству упаковочных пленок, которые являются дочерними предприятиями крупных химических заводов или, будучи самостоятельными компаниями, фактически служат продолжением технологической цепочки химического предприятия. Например, «Гамма-Синтез» — дочернее предприятие «КазаньОргсинтез» — производит однослойную пленку из отходов гранулированного ПЭ и запечатывает ее флексографским способом, а «Татпак» приобретает у «КазаньОргсинтеза» качественный гранулированный ПЭ и производит многослойную пленку для упаковки молочных продуктов. Подобное взаимодействие наблюдается и в случае предприятий «ЛесгорскУпак» и «НТЛ Упаковка», а также целого комплекса компаний, сконцентрированных вокруг «Компании Славич»: «Пума», «Принт Пак», «Полислав» «Славника», «Славпак».

Компании, производящие полиэтиленовые пленки, являются лидерами по рейтингу продаж. ПЭ пленки имеют короткий цикл производства, относительно низкую трудоемкость и, как следствие, низкую цену, что делает их доступными потребителям. В результате сбыт осуществляется весьма активно, а объемы производства имеют тенденцию к увеличению. На долю производств, выпускающих комбинированные пленочные материалы, приходится не более 25%. Эти компании 2-3 года назад закупили за рубежом современные флексографские машины, экструзионные линии и ламинирующее оборудование.

По мнению специалистов отрасли, закупка крупнейшими российскими производителями продуктов питания (например, в макаронной и кондитерской отраслях) новых производственных линий повлечет за собой существенное увеличение спроса на упаковочные полимерные материалы.

Если на импортном оборудовании гибкую упаковку в России производить уже научились, то с российским оборудованием (особенно для печати на пленках) дела обстоят очень плохо. По оценкам аналитиков, внутренний рынок России в секторе машин для нанесения печати на гибкую упаковку способен расти не более чем на 2,5% в год. В связи с этим, для расширения производства российские предприятия, производящие гибкую упаковку с печатью, вынуждены закупать иностранное оборудование. В последние годы появилась тенденция к импорту оборудования из Китая, Тайваня и др. Стран Азии ввиду его дешевизны.

Активные инвестиции в упаковочную отрасль говорят о том, что развитие продолжается. Емкость российского рынка открывает для потенциальных производителей широкое поле деятельности. По нашим данным, потребление полимерных пленок на внутреннем рынке составило в 2000 г. 146 тыс. т., что более чем в два раза превышает суммарный объем производства гибкой упаковки, произведенной на российских предприятиях. Это обстоятельство обусловлено следующими факторами:

- слабое техническое оснащение предприятий и, как следствие, низкое или среднее качество упаковки и небольшие объемы производства;

- отсутствие грамотной маркетинговой политики, показателем которого являются низкие продажи при наличии спроса;

- недостаточное количество инвестиций.

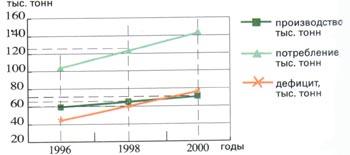

На рис. 6 показана динамика производства, потребления и дефицита внутреннего рынка полимерных пленок. Из рисунка видно, что рост потребления полимерных пленок сравним с ростом дефицита внутреннего рынка. Производство также совершенствуется, но по скорости развития значительно отстает от вышеуказанных показателей. Анализ полученных данных позволяет сделать выводы о том, что в настоящее время инвестиции в производство гибкой упаковки должны быть рентабельными.

Рис. 6. Динамика производства, потребления и дефицита внутреннего рынка полимерных пленок